持分なし医療法人への移行に伴う論点

竹原将人 (税理士)

1.はじめに

厚生労働省より令和6年3月31日時点の種類別医療法人数の年次推移が公表された。その中で、持分あり医療法人は36,393法人と全体の約62%を占めている。持分あり医療法人数はピーク時の平成20年において43,638法人存在したことを考えれば、持分なしへの移行は進んでいると思われるが、依然として持分あり医療法人が多数存在している状況である。厚生労働省としては持分なし医療法人への移行を推進しているところであるが、移行に伴う税務上の問題やその他の移行による論点の整理ができていないと思われる医療法人も一定数存在するものと考えられ、またそれが移行が進まない一因とも考えられる。本稿では、持分なし移行に関する論点について解説する。

2.解説

(1)移行に伴う医療法人への課税

①医療法人に対するみなし贈与税

持分なし医療法人に移行する場合、出資持分の放棄時に、原則として医療法人に対してみなし贈与税が課される。みなし贈与税の金額は、放棄時の持分の相続税法上の評価額に基づいて計算される。

つまり、持分を後継者が相続や贈与により取得する場合と同様に税金が課されるのであるが、納税義務者が医療法人であるため、個人が税負担するよりも納税が可能なケースが多い。たとえば、以下の前提の場合、トータルの納税額は持分なしに移行する場合の方が多いが、後継者の納税額が相続で取得する現預金で賄える水準になる。

【前提条件】

・理事長(被相続人)の相続財産8億円(土地2億円、出資持分5億円、現預金1億円)

・持分なし移行時の持分評価額5億円

・相続人は後継者1名のみ

【税額試算】

②みなし贈与税が課されない場合

持分なし医療法人に移行した場合、上記の通り医療法人に対してみなし贈与税が課されるが、一定の要件を満たした場合はみなし贈与税が課されない。課されない要件として、社会医療法人又は特定医療法人の認定要件と同程度の要件を充足すること、または認定医療法人制度を適用することがある。(認定医療法人制度については次で解説する。)

③認定医療法人制度

運営の適正性要件等(以下「認定要件」)を満たして、厚生労働省に移行計画の認定を受けた医療法人の出資者が、移行計画に記載された移行期限(認定日から最大5年以内)までに出資持分の放棄等をして持分なし医療法人に移行する手続きを指す。

社会医療法人や特定医療法人とは異なり、同族経営を維持しながら持分なしに移行できる点で有用であるが、本制度の適用にあたっては、主に下記の点に留意が必要である。

【認定医療法人制度の主な留意点】

〇令和8年12月31日までに移行計画の認定を受けること。

〇持分なし医療法人へ移行後6年間、下記の認定要件を充足し続けること(手続きとして、認定要件を充足している旨の書類を厚生労働省に毎年提出する必要がある)。

〇持分放棄に係るみなし贈与税は、移行後6年間は猶予がされている状態のため、移行後6年間の間に認定要件を満たさないこととなった場合等、認定の取り消し事由に該当した場合は、猶予されたみなし贈与税が医療法人に課される。

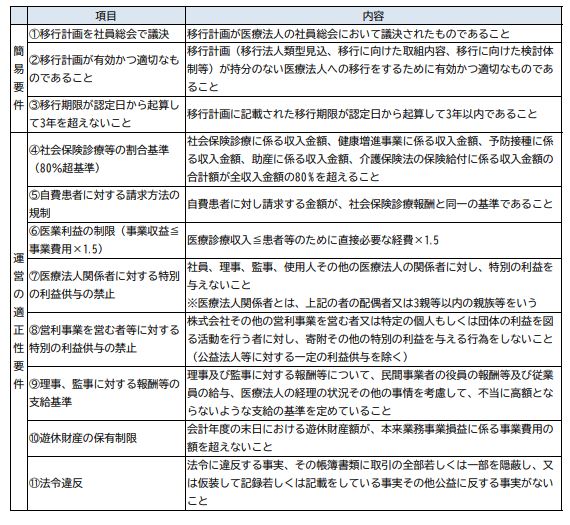

【認定要件】

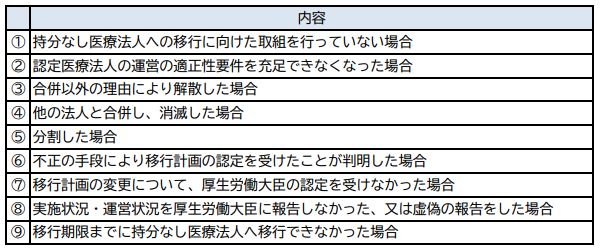

【認定の取消事由】

(2)移行に伴う税負担以外の論点

移行に伴い確認すべき論点は、主に以下の通りである。(社会医療法人・特定医療法人を除く)

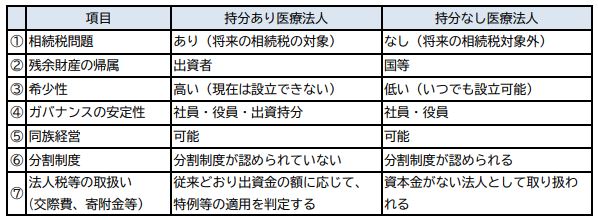

①相続税問題

持分あり医療法人の場合、出資者の相続の都度相続税が課されるなど、後継者が事業を承継する度に税金が課される。出資持分の相続税評価額は、医療法人の経営が順調なほど多額となり、税負担も高くなる。

また、株式会社であれば自己株式の買取が可能な一方、出資者は医療法人に払戻し請求が可能だが払戻しは退社(社員の脱退)を伴うため、実質的に後継者は自身の固有財産または相続財産の中から納税をしなければならない。

②残余財産の帰属

持分なしへの移行を躊躇する理由として多く挙げられるのが、残余財産の帰属先が国や地方公共団体等になることである。ただ、残余財産とある通り、平時の保有財産ではなく医療法人が解散するときに残った財産を指す。

通常、解散時は役員等に対する退職金の支払いも行われ、残余財産とは、その支払い後の財産(その他施設の閉鎖に伴う諸経費も控除される)を指す点に留意が必要である。

③希少性

現在の医療法においては、持分あり医療法人の新規設立は認められていないことから、持分あり医療法人の方が希少性が高いと考えられる。

④ガバナンスの安定性・⑤同族経営

社団医療法人の最高意思決定機関は医療法上社員総会であり、持分なし医療法人であっても社員は同族で占めて良いこととされているため、ガバナンスの観点では持分なし医療法人に移行しても変化はない。

⑥分割制度

持分あり医療法人の新設が認められていないこともあり、医療法人の分割は、持分なし医療法人にしか認められていない。

⑦法人税等の取り扱い

持分なし医療法人は、税法上資本または出資の定めがない法人として取り扱われるため、資本金等の額を適用の判定に用いるものについては留意が必要である。

たとえば、法人税法上の交際費の損金算入について、持分なし医療法人の場合は、以下の金額が1億円以下であれば年間800万円の定額控除限度額が適用される。(1億円超でも接待交際費の50%相当額は損金算入される)

ア 当期利益がプラスの場合

(期末総資産の簿価-期末総負債の簿価-当期利益の額)×60 / 100

イ 当期利益がマイナスの場合

(期末総資産の簿価-期末総負債の簿価+当期欠損金の額)×60 / 100